よくあるご質問

特定口座

特定口座とは、上場株式等の取引における譲渡損益を金融商品取引業者がお客様に代わって計算し、お客様の申告・納税の手間を軽減する制度です。

これにより、個人投資家は確定申告を比較的簡易に行えるほか、「源泉徴収あり」のコースを選べば確定申告をしなくても済みます。

- ※一般口座や他の証券会社などの特定口座との損益通算、譲渡損失の繰越控除の特例を受けるには、ご自身で「株式等に係る譲渡所得等の金額の計算明細書」を作成し、確定申告を行う必要があります。

以下のご説明は、税制改正が行われた場合は、内容が変更となる可能性があります。

なお、お客様の個別の状況・判断、また今後の実務上の取扱いが記載内容と異なる場合もございますので、申告や納税にかかる詳細については所轄の税務署又は税理士にご相談ください。

【お手続きについて】

- Q1.特定口座を開設している場合は、どのように確定申告すればいいのですか?

- Q2.特定口座を開設するには?

- Q3.特定口座の源泉徴収「あり」と「なし」は変更できますか?

- Q4.住所変更等について

- Q5.特定口座の廃止(解約)方法を教えてください。

【取引について】

- Q6.取得価額をどのように計算するのですか?

- Q7.保有していた株式を売却後、同じ日に同じ銘柄を新たに買付した場合、取得単価や譲渡損益はどのように計算されますか?

- Q8.保有していた株式に分割、併合、合併・株式交換・株式移転、有償増資などの権利修正が行われた場合の取得価額はどのように計算されますか?

- Q9.源泉徴収される仕組みを教えてください。

- Q10.一般口座から特定口座への口座区分変更や預け換えはできますか?

- Q11.特定口座で行われた取引の内容は、どのように報告してもらえますか?

【損益について】

- Q12.売却の際、損益はどのように管理されますか?

- Q13.「取引の履歴」画面の特定口座取引による譲渡益税の表示について

- Q14.特定口座の損益計算の基準日はいつからでしょうか

- Q15.特定口座の年間取引損益および源泉徴収税額、損益明細履歴は閲覧できますか?

- Q16.年間取引報告書にはどのような情報が記載されますか?

- Q17.確定申告の際に、「特定口座年間取引報告書」や「支払通知書」の添付は必要ですか?

- Q18.特定口座で売却した上場株式等について、年間で売却損が発生しました。この損失は繰越控除の対象になりますか?

- Q19.配当金を損益通算するには?

- Q20.特定口座で売却した上場株式等の他に、一般口座で株式等を売却して、譲渡損益が発生しました。この場合、確定申告はどのように行えば良いですか?

【信用取引】

- Q21.信用取引を特定口座で行うことは可能ですか?

- Q22.特定口座における信用取引の損益計算はどのようになりますか?

- Q23.特定口座内で信用取引の「現引き」または「現渡し」を行った場合、どのような取扱いとなりますか?

【入庫・移管・移動について】

- Q24.信用取引の特定口座を開設する前の建株は特定口座扱いになりますか?

- Q25.他社の特定口座内保管上場株式等を立花証券ストックハウスの特定口座に移管したいのですが、その手続きを教えてください。

- Q26.特定口座内で保管している上場株式等を引き出すことは可能ですか?

- Q27.特定口座間の移管の際、移管元の金融商品取引業者では「源泉徴収なし」を選択し、移管先の金融商品取引業者で「源泉徴収あり」を選択していた場合、移管によって、移管先で既に徴収された源泉徴収額に変更が生じますか?

【特定管理口座について】

- Q28.【特定管理口座】どのような口座ですか?

- Q29.【特定管理口座】株式の無価値化とは、どのような場合ですか?

- Q30.【特定管理口座】「価値喪失株式に係る証明書」の発行は?

- Q31.【特定管理口座】源泉徴収有りの特定口座を開設していますが、自動的に他の利益と通算されますか?

- Q32.【特定管理口座】3年間の繰越控除制度と併用はできますか?

- Q33.【特定管理口座】開設方法は?

【その他】

- Q34.特定口座を開設していた親族が亡くなりました。相続によりその特定口座にある上場株式等を受取ることになりましたが、私の特定口座に入れてもらうことは可能ですか?

- Q35.上場企業の従業員持ち株会に加入していますが、持ち株会で買い付けた株式は特定口座に入れられますか?

- Q36.私はサラリーマンです。給与以外には、特定口座での上場株式等の売却益しかありません(売却益は年間20万円以下)。この場合、確定申告は不要ですか?

- Q37.私は専業主婦で特定口座を開設して上場株式等の取引を行っています。夫はサラリーマンですが、配偶者控除に影響しますか?

- Q38.電子交付「特定口座年間取引報告書」や「支払通知書」はどこから見れますか?

- Q39.電子交付書面を紙で発行して欲しい場合は、郵送してもらえますか?

Q1.特定口座を開設している場合は、どのように確定申告すればいいのですか?

【特定口座の「源泉徴収あり」を選択している場合】

- 確定申告を不要とすることができます

- 特定口座の他に、一般口座等で譲渡益がある場合は、当該口座の譲渡益について確定申告をする必要があります(譲渡益が発生していない場合は、確定申告を省略することができます)。

- 一般口座や他の金融商品取引業者の特定口座または上場株式等の配当と損益通算する場合、損失の繰越控除を利用する場合、特定管理口座内の損失を他の利益と相殺するには、確定申告を行ってください。

- 確定申告の際、特定口座のお取引分は「特定口座年間取引報告書」をご利用いただけます。

- ※特定口座(源泉徴収あり)を開設し、かつ、配当金受取方法が株式数比例配分方式で登録され、特定口座に配当金が入金された場合、年末に譲渡損失との損益通算がされます。そのため原則、確定申告は不要です。

→Q19 配当金を損益通算するには?

【特定口座の「源泉徴収なし」を選択している場合】

- 『特定口座年間取引報告書』を利用することによって簡易な確定申告が可能です。

- 複数の金融商品取引業者で特定口座を開設している場合には、それぞれの金融商品取引業者から交付される「年間取引報告書」の金額を合計した「合計表(お客様ご自身で作成)」を添付して、確定申告を行うことになります。

- 特定口座(源泉徴収なし)と一般口座の譲渡分については、最終的に損益通算し確定申告を行うことが必要です。

- ※『特定口座年間取引報告書』の見方についてはこちらをご参照ください。

特定口座の「源泉徴収あり」「源泉徴収なし」のいずれも、一般口座や他の証券会社などの特定口座を開設し取引がある場合には「年間取引報告書」および一般口座での取引の譲渡収入、取得費、所得または損失などを合計した金額を記した合計表を貼付することで、損益通算をおこなうことができます。

なお、税制改正により、2019年分の確定申告から、「特定口座年間取引報告書」、「支払通知書」の添付が不要となっております。

詳しくは、株式譲渡益課税制度(国税庁)のページをご覧ください。

Q2.特定口座を開設するには?

当社より特定口座の開設に必要な書類を送付します。到着次第、申込書にご記入・お届け印をご捺印いただき、個人番号確認書類、ご本人確認書類をご同封の上、当社カスタマーサービスまでご返送ください。書類が到着次第特定口座を開設致します。

(特定口座の登録状況(開設の有無等)については、ログイン後[お客様情報]画面にてご確認ください)

当社へ個人番号のご提示をいただいてない場合には、個人番号(マイナンバー)およびご本人確認の為、次の書類をご提出いただきます。

- ※特定口座は、当社でお預かりしている上場株式等の譲渡損益や信用取引の差損益を計算する仕組みであることから、お申込み後、新たに別のお客様口座が新設されるわけではありません。

- ※複数の金融商品取引業者へ特定口座を開設することは可能です。また、それぞれに、「源泉徴収あり・なし」を選択することもできます。

ただし、特定口座の開設は、一金融商品取引業者で一口座のみとなっております。

Q3.特定口座の源泉徴収「あり」と「なし」は変更できますか?

源泉徴収区分変更については、「特定口座変更届出書 ![]() 」に変更内容をご記入の上、カスタマーサービスまでご提出いただき変更できます。

」に変更内容をご記入の上、カスタマーサービスまでご提出いただき変更できます。

ただし、源泉徴収区分の変更を希望する年内において、特定口座で以下の取引を行った場合は、それ以降、当年の変更はできませんので、ご注意ください。

-

【源泉徴収なし→あり】

その年の最初の株式売却等(信用取引の決済、現渡し、株式投資信託・公社債投資信託の買取・解約・償還等を含む)

ただし、配当金等の受入れのみの場合は、当年の変更手続きが可能です。【源泉徴収あり(配当通算あり)→なし】

その年の最初の株式売却等(信用取引の決済、現渡し、株式投資信託・公社債投資信託の買取・解約・償還等を含む) に加え、配当通算ありの場合、分配金、配当金、利子等の受入れ

- ※MRFを特定口座で保有している状態で株式等の買付や出金を行うと、MRFの自動解約となり、当該解約は特定口座での売却取引に該当するため、その年の源泉徴収区分を変更することが出来なくなります。

- ◆翌年度の源泉徴収区分変更については、毎年11月から受付を開始いたします。

Q4.住所変更等について

住所等が変更になった場合、遅滞なく変更届出書および変更後の本人確認書類を提出いただきます。

変更手続きについては、 →Q3 住所変更は、どうすればいいですか?をご覧ください。

Q5.特定口座の廃止(解約)方法を教えてください。

ご本人様よりカスタマーサービスまで、メールもしくは、お電話にて「特定口座廃止届出書」をご請求ください。

廃止時点で特定口座にお預りしている現物株式残高(投資信託も含む)は、一般口座へ振り替えられます。

また、特定口座を廃止した場合は、同一年内に特定口座を再開設することはできません。

以下、ご留意事項を含め予めご了承ください。

【ご留意事項】

- 現物株式(投資信託も含む)

特定口座で買付し、受渡が到来していない銘柄がある場合は、すべての受渡が完了した日以降に特定口座の廃止を行います。 - 信用建玉

信用建玉を特定口座から一般口座へ移すことはできません。したがって、特定口座に信用建玉がある場合、特定口座は廃止できませんので、信用建玉を決済した上で特定口座の廃止をお申し込みください。 - 特定口座のご注文が発注されていた場合、特定口座の廃止はできません。特定口座廃止後に一般口座としてご注文の入力をお願いいたします。特定口座の廃止状況は、標準WEBの証券口座ログイン後[お客様情報]画面でご確認いただけます。

- 年の途中で特定口座を廃止した場合は、その翌月に「特定口座年間取引報告書」を交付します。(ただし、対象のお取引が無い場合は発行されません。)

Q6.取得価額をどのように計算するのですか?

特定口座では、その購入の対価(単価×株数)に委託手数料および委託手数料に係る消費税を合算した金額がその取得価額となります。

また、特定口座内で同一銘柄を2回以上、現物取引で購入した場合には、総平均法に準ずる方法(*)によって、取得価額が計算されます。

なお、特定口座外で同一銘柄を購入された場合は、特定口座とは別に銘柄管理されます。

(*)総平均法に準ずる方法とは、株式等を銘柄ごとに区分し、同一銘柄の株式等を譲渡の都度、その譲渡した銘柄に係る取得価額の平均額を計算する方法です。

| 取得年月日 | 取引株数 | 単価 | 取引価格 |

|---|---|---|---|

| H23.1.14 | A株 1000株 購入 | 2000円 | 購入価額計 200万円 |

| H23.2.1 | A株 3000株 購入 | 1000円 | 購入価額計 300万円 |

| H23.3.1 | A株 1000株 譲渡 | 1500円 | 譲渡価額 150万円 |

☆H23年3月1日譲渡分の譲渡損益(手数料等は含まず)

- この場合のA株の平均取得価額は、

(200万円+300万円)/(1000株+3000株)=@1250円 - 譲渡損益は、

(1500円×1000株)-(1250円×1000株)=25万円

なお、所有時期は、購入時期の古いものから売却したものとします。この場合は、H23.1.14になります。

※有償増資が行われた銘柄については、お客様が払込みを行うか否かを問わず、一旦、全て払込みが行われたものとみなして取得価額を修正します。後日、払込みの有無を確認した後、払込みが行われなかったお客様の残高については、速やかに取得価額の再修正を行います。

Q7.保有していた株式を売却後、同じ日に同じ銘柄を新たに買付した場合、取得単価や譲渡損益はどのように計算されますか?

特定口座において、同一日に同一銘柄の株式で売買双方の約定があった場合(信用取引等を除く)、約定の時刻にかかわらず買付が先にあったとして、前営業日からの残高と取得価額を総平均します。同一銘柄ごとに、まず買約定分から取得価額を計算し、その後に売約定分についての売却損益を計算いたします。

そのため、お客さまが想定した譲渡損益および取得単価とならない場合がありますので、現在保有の株数を全て売却して損益を確定させるためには、売却が成立した翌営業日以降に、お買付する必要があります。

【日計り取引の取得単価と譲渡損益の計算方法(手数料等を含まず)】

| 前日保有残高 | 単価 | 数量 | 簿価金額(簿価単価×残数量) | |

|---|---|---|---|---|

| 500円 | 1,000株 | 50万円 | ||

| 当日1回目の約定 | 売買区分 | 単価 | 数量 | 譲渡金額(売却単価×売却数量) |

| 売り (譲渡) |

1,100円 | 1,000株 | 110万円 | |

| 当日2回目の約定 | 売買区分 | 単価 | 数量 | 購入金額(買付単価×買付数量) |

| 買い (購入) |

1,000円 | 1,000株 | 100万円 | |

- この場合の取得単価は、

(簿価金額+購入金額)÷(残数量+購入数量)=新しい取得単価

(50万円+100万円)÷(1,000株+1,000株)=750円

※買い戻した単価の1,000円とはなりません。 - 譲渡損益は、

譲渡金額-(新しい取得単価×譲渡株数)=譲渡損益

110万円-(750円×1,000株)=35万円

※110万円-50万円=60万円 とはなりません。

※実際は、「売買手数料」、「消費税」等も取得費(取得価額)に含まれますが、上記計算例では、便宜上これらを除いて計算しています。

Q8.保有していた株式に分割、併合、合併・株式交換・株式移転、有償増資などの権利修正が行われた場合の取得価額はどのように計算されますか?

特定口座において、株式分割、併合、合併、株式交換など権利修正に関する事柄が発生した場合の取得単価は、権利修正比率に応じ計算されます。

下記、それぞれの権利修正について計算例をご案内いたします。

※実際は、「売買手数料」、「消費税」等も取得費(取得価額)に含まれますが、上記計算例では、便宜上これらを除いて計算しています。

【株式分割の場合】

取得に要した金額を分割後の株数で割って求めます。

株数は増え、取得単価が下がります。

A株式の取得価額は、200円×1,000株=20万円

株式分割により株数は2,000株になるので、取得単価は、20万円÷2,000株=100円となります。

【株式併合の場合】

取得に要した金額を併合後の株数で割って求めます。

株数は減り、取得単価が上がります。

A株式の取得価額は、200円×2,000株=40万円

株式併合により株数は1,000株になるので、取得単価は、40万円÷1,000株=400円となります。

【合併、株式交換、株式移転の場合】

取得に要した金額を合併、株式交換、株式移転後の株数で割って求めます。

-(例)合併(※)の場合-

被存続会社A社の普通株式1株に対して、存続会社B社の普通株式0.6株が割り当てられる合併(※)の場合

A株式の取得価額は、600円×1,000株=60万円

A株式保有に対して、B株式600株が割り当てられるので、

B株式の取得単価は、60万円÷600株=1,000円となります。

- (※)取得単価600円のA株式を1,000株保有していた場合で、次の株式交換、株式移転のいずれの場合においても割り当て後の取得単価は、上と同じ計算により1,000円と求めることができます。

- 完全子会社A社の普通株式1株に対して、存続親会社B社の普通株式0.6株が割り当てられる株式交換

- 完全子会社A社の普通株式1株に対して、新設会社B社の普通株式0.6株が割り当てられる株式移転

【有償増資の場合】

-取得価額算出例-

- 基準日の保有株数:1,000株

- 割当比率:1株につき1株

- 発行価額:1株につき80円

(権利落ち前取得単価×保有株数+有償増資払込金額)÷(保有株数+入庫数量)=取得単価

(例)(100円×1,000株+80,000円)÷(1,000株+1,000株)=90円

※当社では、有償増資が行われた銘柄については、お客様が払込みを行うか否かを問わず、一旦、全て払込みが行われたものとみなして取得価額を修正します。後日、払込みの有無を確認した後、払込みが行われなかったお客様の残高については、速やかに取得価額の再修正を行います。

Q9.源泉徴収される仕組みを教えてください。

お客様の年初からの所得金額に対して20.315%(所得税15.315%、地方税5%)が源泉徴収されるように、約定の都度、源泉徴収または還付を行い調整します。

このため、売却益に対して単に税率を掛けるものではなく、売却損が発生した取引にも考慮した仕組みになっています。

(*)平成25年1月1日から令和19年12月31日まで(25年間)、復興特別所得税として所得税額に2.1%を乗じた金額が上乗せされております。

Q10.一般口座から特定口座への口座区分変更や預け換えはできますか?

一般口座で買付された場合の口座区分変更や、従来より一般口座で保有されている有価証券等を特定口座へ預け換えをすることはできません。

Q11.特定口座で行われた取引の内容は、どのように報告してもらえますか?

特定口座において行われた現物取引および信用取引の年間譲渡損益を集計し、「特定口座年間取引報告書」として、翌年1月中旬頃に電子交付PDFにて交付致します。

年の途中で特定口座を廃止された場合には、廃止された日の翌月末までに、廃止以前の内容の「特定口座年間取引報告書」をお客様に交付いたします。

※尚、2023年(令和5年)度までに交付された「特定口座年間取引報告書」は、電子交付ではご覧いただけません。対象のお客様へ、ご登録住所宛郵送にてお送りしております。3年間の損失繰越など申告手続きに必要な場合には、有料(※)にて受付し、郵送でお送りいたします。カスタマーサービスまでご連絡ください。

(※)1年分につき、1,100円(上限5,500円)(税込)の発行手数料をご負担いただきます。

<年間取引報告書に記載される対象のお取引>

- 特定口座内での上場株式の譲渡

- 特定口座内での株式投資信託の換金

- 配当金を比例配分方式(当社口座)で受領

- 株式投資信託の分配金の受領

※平成28年(2016年)1月より、特定口座の対象商品にダイワMRFが追加されました。ダイワMRFにおいて株式・投資信託等の買付、出金の際、ダイワMRFが自動的に解約=譲渡されたことになります。損益は発生いたしませんが、「譲渡」として年間取引報告書の対象となるお取引に該当致します。

※『特定口座年間取引報告書』の見方についてはこちらをご参照ください。

Q12.売却の際、損益はどのように管理されますか?

特定口座で管理している上場株式等について、取得の日、取得価額、銘柄、株数などを把握しており、売却が発生する都度、総平均法に準ずる方法により譲渡損益の計算を行います。(同一銘柄について、その一部を売却された場合は、先に取得したものから順次売却されたものとして所有期間の計算を行います(信用取引を除く))。

この損益計算は年間を通じて行われ、翌年1月末には、お客様のご登録住所宛に「特定口座 年間取引報告書」が交付されます。

なお、「源泉徴収あり」を選択されている場合、オンライントレードシステム上では、約定日当日中は「その他拘束金」として概算の源泉徴収税額を拘束します。

Q13.「取引の履歴」画面の特定口座取引による譲渡益税の表示について

「譲渡益税徴収金」または「譲渡益税還付金」の名称で地方税・国税合算の額で表示いたします。

- ※現物取引において同一日に同一銘柄の譲渡が複数あった場合は、取得日ごとに損益を合算してから約定した株数で按分し譲渡損益を表示いたします。

按分した結果、端数が出た場合には、約定単価の一番高い約定に付け加えます。(個別の取引ごとではありません。)

Q14.特定口座の損益計算の基準日はいつからいつまでですか?

特定口座での損益計算や税額計算の基準日は受渡日となります。

したがって、1年のお取引は、年初第1営業日が受渡日となるお取引から、年末の最終営業日が受渡日となるお取引までとなります。(約定日を基準とした計算は行いません。)

株式や投資信託等、商品により受渡日が異なりますのでご注意ください。

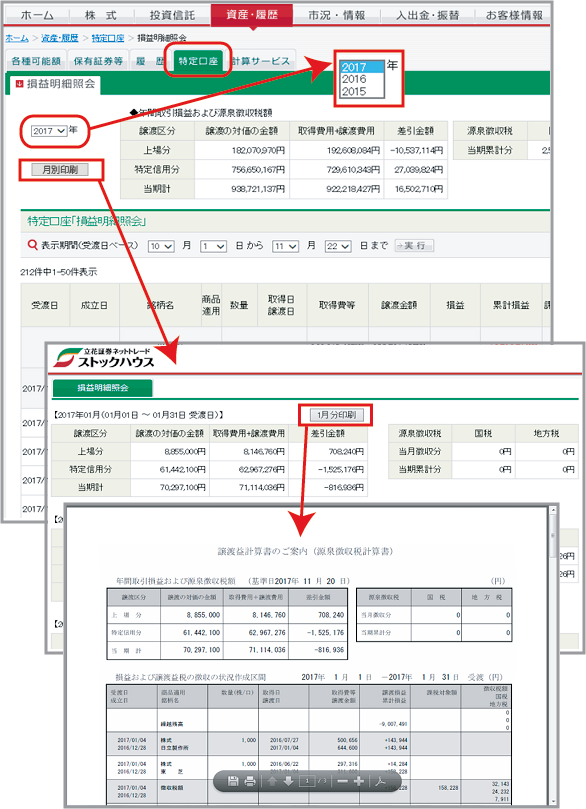

Q15.特定口座の年間取引損益および源泉徴収税額、損益明細履歴は閲覧できますか?

特定口座の損益推移や徴収税額については、標準WEBの証券口座ログイン後、[資産・履歴]-[特定口座]から『損益明細照会』画面で閲覧することができます。

画面遷移時の表示は、当月月初から前営業日の損益明細履歴が表示されます。

表示期間(受渡日ベース)を指定し 〔実行〕 をクリックすると、指定期間の損益明細履歴が閲覧できます。

画面上部の『◆年間取引損益および源泉徴収税額』では3年分を閲覧できます。

(例:当年が2019年の場合、2017年、2018年、2019年分を表示します。)

また、〔月別印刷〕 をクリックすることで月ごとに印刷用のPDFが表示され譲渡損益計算書の印刷が可能です。

Q16.「特定口座年間取引報告書」にはどのような情報が記載されますか?

「特定口座年間取引報告書」には、1.)特定口座開設者の住所および氏名、生年月日、2.)勘定(保管・信用)の種類、3.)口座開設年月日、4.)源泉徴収の有無、5.)年間取引損益および源泉徴収税額が記載されます。

※『特定口座年間取引報告書』の見方についてはこちらをご参照ください。

尚、「特定口座年間取引報告書」は2024年度(令和6年)発行分より、対象のお客様へ電子交付によりご提供しております。

Q17.確定申告の際に、「特定口座年間取引報告書」や「支払通知書」の添付は必要ですか?

税制改正により、2019年度分の確定申告から、「特定口座年間取引報告書」、「支払通知書」の添付が不要となっております。

詳細は、【国税関係手続が簡素化されました(国税庁)】をご参照ください。

Q18. 特定口座で売却した上場株式等について、年間で売却損が発生しました。この損失は繰越控除の対象になりますか?

その年の上場株式等に係る譲渡損益を通算した後に生ずる損失については、確定申告をすることにより、3年間に限り、損失の繰越控除が認められることとなります。特定口座において生じた売却損失もその対象となります(未公開株式などは対象にはなりません)。

確定申告については、 →Q1 特定口座を開設している場合は、どのように確定申告すればいいのですか?をご覧ください。

Q19.配当金を損益通算するには?

特定口座(源泉徴収あり)を開設し、かつ、配当金受取方法が株式数比例配分方式で登録された場合、特定口座に入金された配当金等と上場株式等の譲渡損失が損益通算されます。「特定口座年間取引報告書」にその旨が記載されます。

当社の場合、特定口座(源泉徴収あり)に受け入れる配当金等には、一般口座で保有している株式の配当金等も含まれます。

また、投資信託の普通分配金は配当金受領方式に関わらず損益通算の対象となります。

損益通算は年末に行われ還付金が発生した場合の証券口座入金時期は、翌年1月20日頃となります。

※『特定口座年間取引報告書』の見方についてはこちらをご参照ください。

配当金との損益通算を望まない場合、配当金受取方法で株式数比例配分方式以外を選択するか、別途配当金受入をしない手続が必要です。

- ※『上場株式配当等の支払通知書』について

- 特定口座を開設していない、もしくは、特定口座「源泉徴収なし」を選択し、特定・一般の口座種別にかかわらず「上場株式の配当金」「株式投資信託の分配金」等を受け取ったお客様に交付致します。

「上場株式配当等の支払通知書」は、上場株式等の配当金等と譲渡損失を損益通算する際にご利用いただけます。

対象のお客様へは毎年1月発行し、2024年(令和6年)度のお取引分以降は電子交付PDFにて交付致します。

※「上場株式配当等の支払通知書」の見方についてはこちらをご参照ください。

Q20. 特定口座で売却した上場株式等の他に、一般口座で株式等を売却して、譲渡損益が発生しました。この場合、確定申告はどのように行えば良いですか?

特定口座の他で、株式等の譲渡損益があった場合には、この譲渡損益と年間取引報告書の譲渡損益とを合算したうえで、確定申告を行うこととなります。

確定申告については、 →Q1 特定口座を開設している場合は、どのように確定申告すればいいのですか?をご覧ください。

Q21.信用取引を特定口座で行うことは可能ですか?

特定口座を開設する際、または開設後、信用取引についても特定口座で管理することを選択することができます。

Q22.特定口座における信用取引の損益計算はどのようになりますか?

信用取引による損益計算は、反対売買による決済の都度、差損益の計算を行います。

現物株式のように、総平均法に準ずる方法により取得価額が計算されるのではなく、建株ごと個別の取得価額により計算を行います。

Q23. 特定口座内で信用取引の「現引き」または「現渡し」を行った場合、どのような取扱いとなりますか?

信用取引で「買建」したものを、特定口座内で「現引き」する場合には、「買建」した日(受渡日)および「現引き」した際の受渡代金をもって、管理されることとなります。

また、信用取引で「売建」したものを、特定口座内で「現渡し」する場合には、「現渡し」時に譲渡をしたこととされます(源泉徴収ありを選択した特定口座の場合には、「現渡し」の際に、源泉徴収が行われます)。

Q24.信用取引の特定口座を開設する前の建株は特定口座扱いになりますか?

特定口座での取扱いとなるのは、特定口座開設後の新規建株のみに限られます。

Q25. 他社の特定口座内保管上場株式等を立花証券ストックハウスの特定口座に移管したいのですが、その手続きを教えてください。

移管元となる金融商品取引業者に対して「特定口座内保管上場株式等移管依頼書」を提出し、移管の依頼を行っていただきます。当社ストックハウスにおいては移管元の金融商品取引業者からの情報をもとに、移管の受入れを行うこととなります。

なお、特定口座間の移管については、保管振替機構を通じて行われることとなります。

※当社ストックハウスに移管いただく場合には、あらかじめ当社ストックハウス口座で特定口座をご開設いただいている必要があります。

Q26.特定口座内で保管している上場株式等を引き出すことは可能ですか?

特定口座内で保管している上場株式等を引き出すことは可能です(他の金融商品取引業者に移管する場合をさします)。

引き出される上場株式等については、特定口座内で管理されている取得の日および取得価額により引き出されます。

※一銘柄の内、一部移管はできません。

(例:ある銘柄を2000株保有していて、その内、1000株の移管はできません)。

Q27. 特定口座間の移管の際、移管元の金融商品取引業者では「源泉徴収なし」を選択し、移管先の金融商品取引業者で「源泉徴収あり」を選択していた場合、移管によって、移管先で既に徴収された源泉徴収額に変更が生じますか?

変更が生じることはありません。

Q28.【特定管理口座】どのような口座ですか?

株式の売買による譲渡損益は、譲渡することにより、額が確定されます。

上場廃止など、譲渡を伴わずに株式が無価値化した場合、その結果生じる損金は、譲渡所得の損益通算に加味することができませんでした。

特定管理口座は、このように株式が無価値化した場合に、当社がお客様に「価値喪失株式に係る証明書」を発行し、お客様はこの証明書を利用して株式等のみなし譲渡損失の特例適用のための確定申告を行うことができ、譲渡益との通算を行うことができる口座です。

Q29.【特定管理口座】株式の無価値化とは、どのような場合ですか?

特定管理口座での株式無価値化は、以下のようなケースを指します。

- 解散による清算結了

- 破産手続き開始の決定

- 会社更生計画または民事再生計画に基づく100%減資

- 特別危機管理開始決定(いわゆる銀行の国有化)

※上場廃止=株式の無価値化ではありません。

Q30.【特定管理口座】「価値喪失株式に係る証明書」の発行は?

上場廃止時までに特定管理口座開設が完了している口座でお預かりしている株式が上場廃止となり、保管振替機構の取扱廃止までに株式の無価値化が決定した場合、「価値喪失株式に係る証明書」が発行されます。

Q31.【特定管理口座】源泉徴収有りの特定口座を開設していますが、自動的に他の利益と通算されますか?

特定口座内での損益通算には、特定管理口座での損失は加味されません。

お客様ご自身で、確定申告を行っていただく必要があります。

Q32.【特定管理口座】3年間の繰越控除制度と併用はできますか?

特定管理口座での損失は、上場株式等に係る譲渡損失の3年間繰越控除制度の適用を受けることはできませんでしたが、平成28年1月1日以降発生した損失については適用を受けることが可能となりました。

Q33.【特定管理口座】開設方法は?

約款 ![]() をよくお読みいただき、 「特定管理口座開設届出書

をよくお読みいただき、 「特定管理口座開設届出書 ![]() 」 にご記入・ご捺印の上、ご提出ください。

」 にご記入・ご捺印の上、ご提出ください。

なお、特定口座未開設の場合には、特定口座の開設と同時に開設できる特定口座・特定管理口座開設届出書をご使用ください。

必要書類は、PDFを印刷するか、もしくはカスタマーサービスまでご請求ください。

Q34. 特定口座を開設していた親族が亡くなりました。相続によりその特定口座にある上場株式等を受取ることになりましたが、私の特定口座に入れてもらうことは可能ですか?

相続により取得した上場株式等は、被相続人(亡くなられた方)が、特定口座を利用して保管されていた場合は、相続人の特定口座への移管が可能です(「相続上場株式等移管依頼書」の提出が必要です。)

なお、被相続人が、取得した上場株式等を一般口座で保管されていた場合は、相続人の一般口座に移管することになります。

相続した上場株式等については、被相続人の特定口座で管理されていた取得日、取得価額などが相続人に引継がれます。

【ご注意】

- 当社に口座を開設されているお客様が死亡された場合は、相続のお手続きが必要です。 被相続人が特定口座を開設している場合は、代表相続人にあたる方が「特定口座開設者死亡届出書」をご提出ください。

- 被相続人が特定口座を利用して保管されていた上場株式等を、代表相続人の特定口座に移管する場合には、「相続上場株式等移管依頼書」ご提出ください。

相続に関するお手続きにつきましては、他にご提出いただく必要書類がございます。お手続きについては、カスタマーサービスまでご連絡ください。

Q35. 上場企業の従業員持ち株会に加入していますが、持ち株会で買い付けた株式は特定口座に入れられますか?

当社ではお受けしておりません。

Q36. 私はサラリーマンです。給与以外には、特定口座での上場株式等の売却益しかありません(売却益は年間20万円以下)。この場合、確定申告は不要ですか?

所得税法上、支払を受けるべき給与が年間2,000万円以下である人は、給与以外の所得が年間20万円以下である場合、確定申告は不要とされています(ただし、給与を複数の会社から得ていないことが条件となります)。

この給与以外の所得には、特定口座での上場株式等の売却益が含まれることとなり、確定申告は不要となります。

Q37. 私は専業主婦で特定口座を開設して上場株式等の取引を行っています。夫はサラリーマンですが、配偶者控除に影響しますか?

「源泉徴収あり」を選択し、確定申告を行わなかった場合に限り、上場株式等の譲渡所得等については合計所得金額には導入しないこととなっているため、配偶者控除の適用判定には影響を及ぼしません。

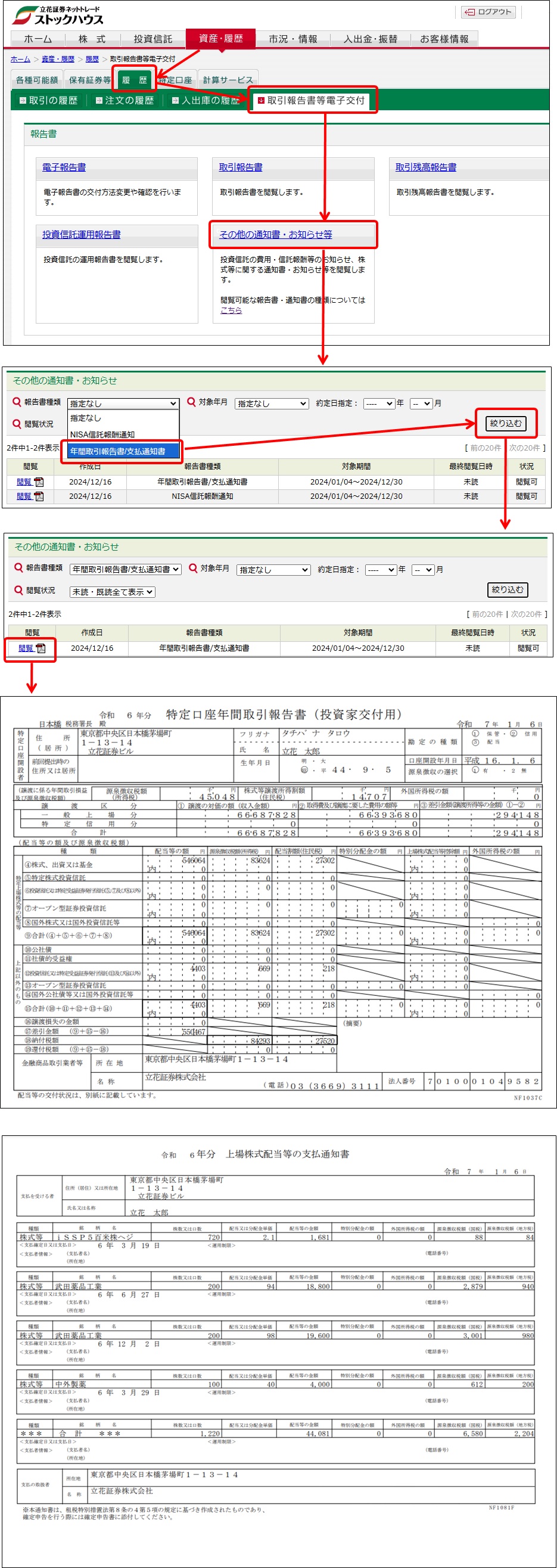

Q38. 電子交付「特定口座年間取引報告書」や「支払通知書」はどこから見れますか?

立花証券ストックハウス標準WEBログイン後画面[資産・履歴]-[履歴]-[取引報告書等電子交付]-[その他の通知書・お知らせ等]よりお進みください。

ご注意:スマートフォン専用WEB画面では閲覧できません。

恐れ入りますが、PC版の標準WEB取引画面から閲覧・ご確認くださいますよう、お願い申し上げます。

※PDF形式の閲覧には、お客様のパソコンにAdobe Acrobat Reader5.0以上がインストールされている必要があります。インストールされていない場合は、下記Adobe社サイトより、ダウンロード・インストールしてください。

- ※Adobe Reader(Adobe Acrobat Reader)ダウンロードサイト

Q39.電子交付書面を紙で発行して欲しい場合は、郵送してもらえますか?

立花証券ストックハウス標準WEBログイン後の「その他の通知書・お知らせ等」画面より印刷できますので、そちらをご利用ください。

(ご参考)

Q38. 電子交付「特定口座年間取引報告書」や「支払通知書」はどこから見れますか?

郵送ご希望の場合は、有料(※)にて対象書面を再発行し、ご登録住所宛に郵送します。カスタマーサービスまでご連絡ください。

※1年分につき、1,100円(上限5,500円)(税込)の発行手数料をご負担いただきます。