よくあるご質問

税金全般

以下のご説明は、株式等に関連する税制改正が行われた場合は、内容が変更となる可能性があります。

- Q1.申告分離課税への一本化とは?

- Q2.上場株式等の売却利益にかかる税金は?

- Q3.上場株式等の売却損失については?

- Q4.株式等の売却による損益の計算は?

- Q5.株式の配当にかかる税金は?

- Q6.特定口座とはなんですか

- Q7.確定申告とは?

- Q8.課税対象は、いつからいつまでの間の所得?

- Q9.確定申告の際に、「特定口座年間取引報告書」や「支払通知書」の添付は必要ですか?

- Q10.年間を通じて株式等の譲渡損失が生じた場合でも確定申告が必要ですか?

- Q11.専業主婦の妻が取引した株式等の譲渡益の金額は、サラリーマンの夫の「配偶者控除」に影響しますか?

- Q12.電子交付「特定口座年間取引報告書」や「支払通知書」はどこから見れますか?

- Q13.電子交付書面を紙で発行して欲しい場合は、郵送してもらえますか?

Q1.申告分離課税への一本化とは?

平成14年12月31日をもって源泉分離課税が廃止となり、平成15年1月1日以降は申告分離課税に一本化されました。

申告分離課税に一本化されたことに伴い、特定口座制度(※)が設けられました。

(※)特定口座を開設する場合は、「源泉徴収あり/なし」のいずれかを選択します。

- ※「源泉なし」の特定口座を利用⇒簡易な申告が可能となります。

- ※「源泉あり」の特定口座を利用⇒確定申告を不要とすることができます。

Q2.上場株式等の売却利益にかかる税金は?

以下の通り、平成25年12月までは軽減税率が適用され、平成26年1月から20%(所得税15%、住民税5%)の税率となっております。

また、東日本大震災からの復興財源を確保するため、平成25年1月1日から令和19年12月31日まで(25年間)、復興特別所得税として所得税額に2.1%を乗じた金額が上乗せされます。

| 平成24年12月末まで | 10% (所得税7%・住民税3%) |

|---|---|

| 平成25年1月~12月末まで | 10.147% (所得税7.147%・住民税3%) |

| 平成26年1月~令和19年12月末まで | 20.315% (所得税15.315%・住民税5%) |

Q3.上場株式等の売却損失については?

売却により生じた譲渡損失については、同一年の売却利益と相殺できます。ここで相殺しきれなかった譲渡損失は、翌年以降3年間繰越ことが可能で、翌年以降の売却利益と相殺(譲渡損失の繰越控除)できます。

ただし、繰越控除する場合、損失が生じた年分以降、連続して確定申告が必要となります。(未公開株式などは、対象とはなりません)

Q4.株式等の売却による損益の計算は?

株式等の売却による損益は、

売却価格-(取得費+委託手数料等)=損益 です。

『取得費』

取得費は、その購入価額(購入手数料等を含みます。)となりますが、同一銘柄の株式等を2回以上にわたって購入している場合には、加重平均した1株当たりの金額に売却株数を乗じて計算した金額が、その取得費の金額となります。

【取得費の計算の具体例】

1.) 平成22年4月 購入 1,000株 100万円(取得価額)

2.) 平成22年8月 購入 2,000株 230万円(取得価額)

(100万円+230万円)÷(1,000株+2,000株)= 1,100円(1株当たりの金額)

1,100円×売却株数=取得費の金額

Q5.株式の配当にかかる税金は?

別途手続きが必要となります。

以下の各ページをご参照の上、お手続きください。

以下の通り、平成25年12月までは軽減税率が適用され、平成26年1月から20%(所得税15%、住民税5%)の税率となっております。

また、東日本大震災からの復興財源を確保するため、平成25年1月1日から令和19年12月31日まで(25年間)、復興特別所得税として所得税額に2.1%を乗じた金額が上乗せされます。

| 平成24年12月末まで | 10% (所得税7%・住民税3%) |

|---|---|

| 平成25年1月~12月末まで | 10.147% (所得税7.147%・住民税3%) |

| 平成26年1月~令和19年12月末まで | 20.315% (所得税15.315%・住民税5%) |

- ※ 発行済株式総数の5%以上を所有する大株主の配当金については、軽減税率の適用はなく、総合課税の対象となります。

- ※ 確定申告により、総合課税(配当控除の適用可)を選択できます。

- ※ 平成21年1月より、上場株式等の配当と譲渡損との損益通算が可能となっています。

Q6.特定口座とはなんですか

申告分離課税への一本化に伴い、2003年から新たに設けられた制度です。

同制度は、お客様が源泉徴収の有無を選択でき、「源泉あり」の口座を開設すれば、金融商品取引業者を通じて簡易に納税手続きが行なわれます。

Q7.確定申告とは?

株式の譲渡益については、総合課税される他の所得と合算しないで、単独で税額計算を行います。(分離課税)

お客様ご自身で1年分の取引を計算し、その計算に基づいて作成した確定申告書を、翌年の確定申告期間に申告し納税します。

詳しくは、株式譲渡益課税制度(国税庁)のページをご覧ください。

Q8.課税対象は、いつからいつまでの間の所得?

課税対象は、毎年1月1日~12月31日の所得になります。

なお、株式等の譲渡益計算を行う場合、日付の基準は一般に受渡日とされていますが、約定日とすることも可能です。

ただし、特定口座においては、受渡日をベースとして計算されます。

Q9.確定申告の際に、「特定口座年間取引報告書」や「支払通知書」の添付は必要ですか?

税法改正により、2019年度分の確定申告から、「特定口座年間取引報告書」、「支払通知書」の添付が不要となっております。

詳細は【国税関係手続の簡素化されました(国税庁)】をご参照ください。

尚、「特定口座年間取引報告書」「支払通知書」は、2024年度(令和6年)発行分より、対象のお客様へ電子交付によりご提供しております。

Q10.年間を通じて株式等の譲渡損失が生じた場合でも確定申告が必要ですか?

原則として、年間を通じて生じた株式等の譲渡益については確定申告が必要ですが、税額の計算上、納めるべき税金がない場合は確定申告をする必要はありません。

※ただし、上場株式等の譲渡損失について「譲渡損失の繰越控除」の適用を受ける場合は、確定申告が必要です。

Q11. 専業主婦の妻が取引した株式等の譲渡益の金額は、サラリーマンの夫の「配偶者控除」に影響しますか?

配偶者の所得は、一定金額を超えると配偶者控除の控除金額に影響を与えます。

<配偶者控除>

配偶者の所得金額が38万円を超えると、配偶者控除を受けられなくなります。

※特定口座の源泉徴収口座で源泉ありを選択し、確定申告をしないものとした場合、上場株式等の譲渡所得等については、その適用判定基準である合計所得金額には算入しないこととなっています。

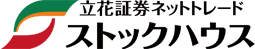

Q12. 電子交付「特定口座年間取引報告書」や「支払通知書」はどこから見れますか?

立花証券ストックハウス標準WEBログイン後画面[資産・履歴]-[履歴]-[取引報告書等電子交付]-[その他の通知書・お知らせ等]よりお進みください。

ご注意:スマートフォン専用WEB画面では閲覧できません。

恐れ入りますが、PC版の標準WEB取引画面から閲覧・ご確認くださいますよう、お願い申し上げます。

※PDF形式の閲覧には、お客様のパソコンにAdobe Acrobat Reader5.0以上がインストールされている必要があります。インストールされていない場合は、下記Adobe社サイトより、ダウンロード・インストールしてください。

- ※Adobe Reader(Adobe Acrobat Reader)ダウンロードサイト

Q13.電子交付書面を紙で発行して欲しい場合は、郵送してもらえますか?

立花証券ストックハウス標準WEBログイン後の「その他の通知書・お知らせ等」画面より印刷できますので、そちらをご利用ください。

(ご参考)

Q12. 電子交付「特定口座年間取引報告書」や「支払通知書」はどこから見れますか?

郵送ご希望の場合は、有料(※)にて対象書面を再発行し、ご登録住所宛に郵送します。カスタマーサービスまでご連絡ください。

※1年分につき、1,100円(上限5,500円)(税込)の発行手数料をご負担いただきます。