【投資信託コラム】

第1回 販売手数料を考える

2014.11.14(2018.9 更新)

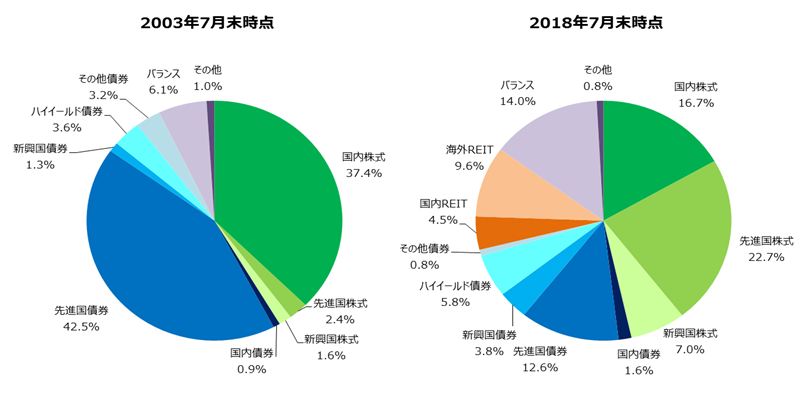

【1】投資家が投信を「選べる」マーケットに変化!

過去15年間で投資信託市場は大きく変化しました。15年前は国内株式と先進国債券が人気の中心でしたが、現在は先進国の株式に加えて、ハイイールド債券や国内外のREIT(不動産投信)などの純資産額も大きく増加しており、投資家は様々な選択が可能になりました(図表1参照)。

(図表1)カテゴリー別純資産額

※ 国内公募追加型株式投信(確定拠出年金及びファンドラップ専用、ETF等は除く)

出所 モーニングスター作成

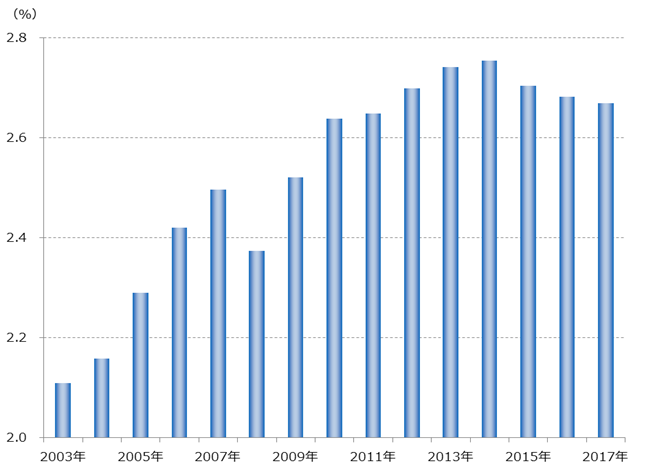

【2】コストが高くなっているって本当?

様々な選択が可能となったことは喜ばしいのですが、それとともにコストが上昇傾向にある点には注意が必要です。投資信託の主なコストとしては、信託報酬と販売手数料があります。信託報酬は運用・管理費用のことで、投資信託を保有している間は継続的にかかりますが、販売手数料とは購入時に金融機関に支払う「一度きりのコスト」です。実は、この「一度きりのコスト」がこの15年間で約3割上昇しているのです(図2参照)。例えば、投信信託を1,000万円購入した場合の販売手数料は、この15年間で約21万円から約27万円と、投資家の負担は約6万円も増えています。

(図表2)販売手数料(税抜)の推移(2003年~2017年)

※ 国内公募追加型株式投信(確定拠出年金及びファンドラップ専用、ETF等は除く)

※ 各年の12月末時点の純資産額加重平均

出所 モーニングスター作成

【3】人気商品って、やっぱり手数料も高い?

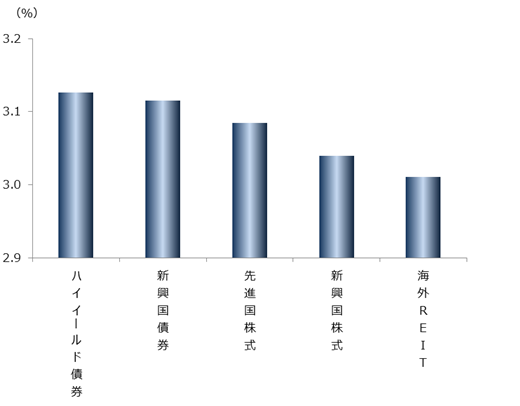

こうした販売手数料の上昇の背景には、商品の多様化や複雑化と、そうした商品に対する投資家の人気の高まりがあります。モーニングスターのカテゴリー別販売手数料ランキングをみると、ここ数年にわたって投資家の人気を集めているハイイールド債券、新興国債券、先進国株式などがいずれも上位にランクインしています(図表3参照)。

(図表3)カテゴリー別販売手数料(税抜)

※ 国内公募追加型株式投信(確定拠出年金及びファンドラップ専用、ETF等は除く)

※ 2017年12月末時点の純資産額加重平均

出所 モーニングスター作成

【4】コストが高ければ高いリターンが期待できる?

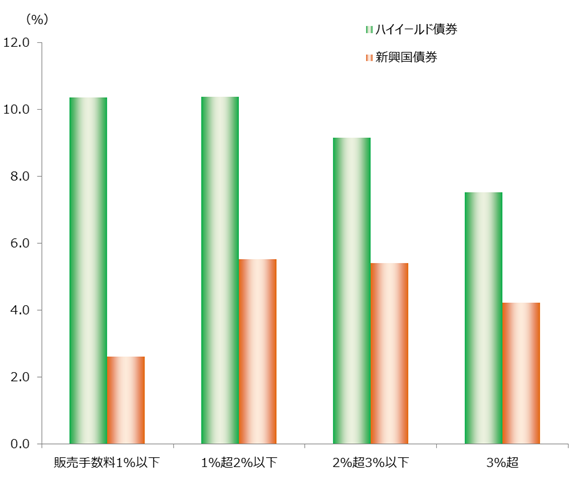

一方で、販売手数料が高くても、コストに見合った運用成果が得られれば十分という考え方もできます。しかし、実際に販売手数料が相対手的に高いハイイールド債券や新興国債券の手数料と運用成績の関係をみると、手数料が高くても必ずしも運用成績がよいわけではないのです(図表4参照)。

(図表4)販売手数料(税抜)と5年トータルリターン(年率)

※ 国内公募追加型株式投信(確定拠出年金及びファンドラップ専用、ETF等は除く)

※ ハイイールド債券=2017年12月末時点でモーニングスターカテゴリー「国際債券・ハイイールド(為替ヘッジなし)」に属するファンド、新興国債券=同「国際債券・エマージング・複数国(為替ヘッジなし)」に属するファンド

※ 5年トータルリターンは2017年12月末時点における純資産額加重平均

出所 モーニングスター作成

【5】金融機関も選べば2年分のコストが戻ってくる可能性も!

こうした点からすると、証券会社などの金融機関の店頭で商品説明などを受ける必要がない投資家であれば、できるだけ販売手数料安く抑えるべき方法を考えるべきです。例えば、100万円の投信信託を購入する場合に、手数料を3%からゼロ(ノーロード)にすることができれば、3万円の出費が抑えられます。また、仮に信託報酬を1.5%とした場合、3%の販売手数料をゼロにすれば2年分の信託報酬をまかなえたと考えることもできます。どの投資信託を購入するかを自分で「選べる」投資家であれば、次に販売手数料が低い金融機関も「選ぶ」ことでコストを削減し、実質的には資産全体の運用成果を上昇させることができます。

作成 モーニングスター株式会社

この情報は投資判断の参考としての情報提供を目的としたものであり、投資勧誘を目的としてはいません。又、当社が信頼できると判断したデータにより作成しましたが、その正確性、安全性等について保証するものではありません。

著作権等の知的所有権その他一切の権利はモーニングスター株式会社並びに Morningstar,inc. に帰属し、許可なく複製、転載、引用することを禁じます。

関連コンテンツ

投資に際してのご留意点等

投資に際しては、取扱商品・手数料など各ページの記載事項や目論見書、目論見書の「収益分配金に関する留意事項」、取引規程、取引ルール等をよくお読みいただき、商品・取引の仕組みやリスクなどを十分にご理解の上、ご本人の判断と責任においてお取引ください。

- 【投資信託について】

-

- 買付時の手数料は無料ですが、信託報酬等の諸経費をご負担いただきます。

- 信託報酬は、純資産総額に対して年率2.585%(税込)を乗じた額を上限とし、ファンドによって異なります。

- ファンドによって、換金時に信託財産留保額をご負担いただきます。その額は、約定日の基準価額に0.5%を乗じた額を上限とし、ファンドによって異なります。

- ファンドには、信託財産の監査、投資対象の売買手数料、資産の保管、信託事務の処理、等の諸費用(それらにかかる消費税含む)がかかり、信託財産から支払われます(ファンドによっては、マザーファンドなど投資対象有価証券にかかる費用含む)。これら諸費用は、保有期間や売買条件、額、運用状況等に応じて料率や金額が異なるため、その料率や金額を予め明示することができません。

- ファンドは、組み入れた有価証券等の価格や市況・金利・為替相場等の変動、発行者の業務・財産状況の変化等により基準価額が上下し、損失が生じる恐れがあります。また、ファンドによっては、株式指標等に連動する性格をもたせているため、同指標等の価格変動により基準価額が上下し、損失が生じる恐れがあります。

- ブル(レバレッジ)型、ベア(インバース)型の投資信託の価額の上昇率・下落率は、2営業日以上の期間の場合、同期間の原指数の上昇率・下落率に一定の倍率を乗じたものとは通常一致せず、それが長期にわたり継続することにより、期待した投資成果が得られないおそれがあります。

上記の理由から、ブルベア型の投資信託は、中長期にわたる投資の目的に適合しない場合があります。

ブルベア型の投資信託は、投資対象物や投資手法により銘柄固有のリスクが存在する場合があります。