【投資信託コラム】

第6回 投資信託の買付タイミング

2015.01.30(2018.9 更新)

2018年の国内株式市場は米中貿易摩擦の不透明感が根強い中で方向感のない値動きとなっており、日経平均株価は7月末までの年初来で0.93%の下落と、冴えない展開となっています。

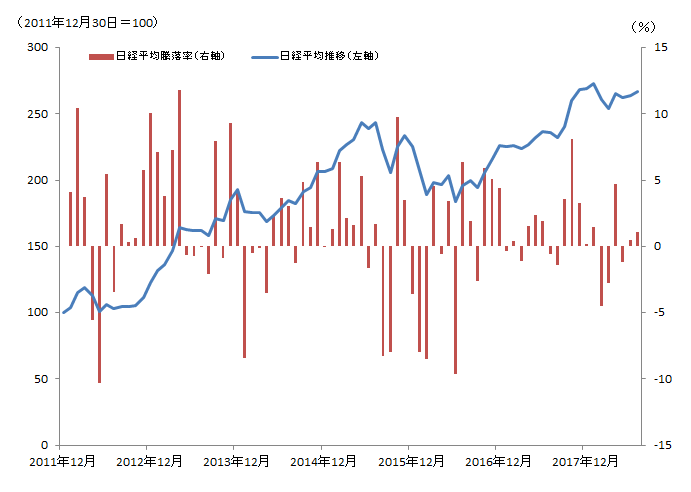

アベノミクス相場では株価の好調さがフォーカスされることが多かったものの、当然ながら株価は毎月上昇していたわけではありません(図表1)。実際、2012年12月の安倍政権発足後に限って見ても、アルゼンチンペソの急落など新興国市場の動揺が波及した2014年1月は日経平均株価が8.5%も下落したほか、Brexit(英国のEU離脱)があった2016年6月は9.6%下落しました。このように、いつ下落するか分からない株式市場において短期的な売買を繰り返し、資産を増やすことは容易ではありません。もっとも、日経平均株価は2018年7月末時点では2012年12月末に比べて2倍以上になっており、短期的な相場の上下に一喜一憂せず“辛抱”して中長期で持ち続けることが重要と言えるでしょう。

(図表1)日経平均株価の推移と騰落率

※ 月次ベース(2018年7月末まで)

※ 日経平均推移は2011年12月30日を100として指数化

出所 モーニングスター作成

■「じぶん年金」で老後資金準備に必要な運用利回りを計算

タイミングを見計らった短期投資ではなく長期投資が重要であるのは、日本株に限った話ではなく、投資全般についても言えることです。しかし、これを頭で分かっていても、実際にどのくらいの期間投資すればよいかを具体的にイメージできる方は少ないのではないでしょうか。そこで便利なのが「じぶん年金」です。将来のために資産を増やしたい方や老後に資金を取り崩したい方は、運用期間などいくつかの条件を入力することにより、必要な利回りを計算し、それに合った投資信託を表示することができます。今回は、結婚や住宅、教育、老後資金といったまとまったお金を貯める必要がある投資家を想定した「資産形成タイプ」で必要な利回りを計算してみました。

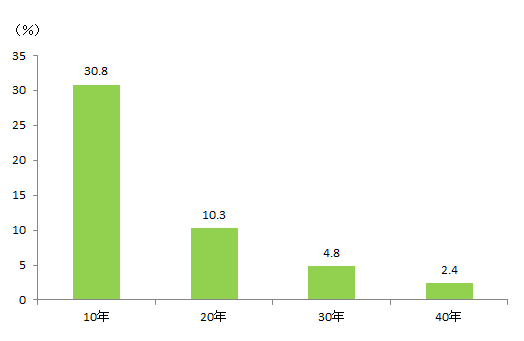

投資は早く始めれば始めるほど、時間を味方に付けることができ、少ない利回りで目標額を達成することができます。図表2では、老後資金を貯めるために積立投資をした場合、期間ごとにどのくらい利回りが必要になるかを「じぶん年金」を利用して計算したものです。ここでは夫婦2人(共働夫婦)でゆとりある老後生活を送るために必要な資金とされる3,960万円を「ライフイベントまでに必要な資金」として入力しています。「毎月の積立可能な資金」は5万円としてシミュレーションを行いました(その他「現在の預貯金の合計金額」などの条件は「0」と指定)。

(図表2)老後資金準備のために必要な利回り(年率)

出所 立花証券のデータを基に、モーニングスター作成

シミュレーション結果を見ると、積立期間が10年増えるごとに、必要な利回りは半分以下になっています。30年なら4.8%となっており、65歳での退職を想定した場合でも、35歳で積み立てを開始すれば間に合います。それよりも10年早く25歳で開始すれば、2.4%の利回りで済むのです。逆に、積立期間20年以下では概ね10%以上の利回りを追求する必要があります。ハイリスク・ハイリターンの投資となるため、資産を増やすどころか元本割れの可能性も高まります。できるだけ長期で運用することにより、必要以上のリスクを取らないようにしたいものです。

■複数資産への分散でリスク軽減

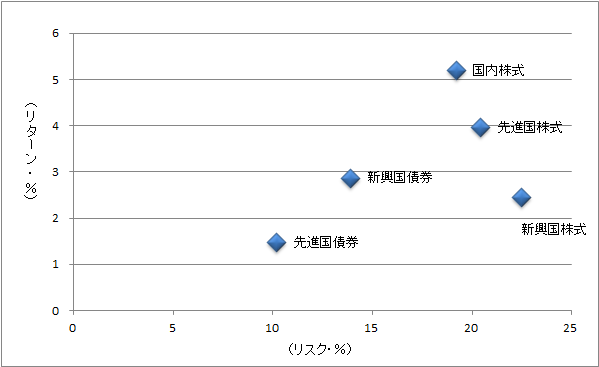

それでは4%や2%といった利回りを達成するためには、どのような資産に投資する投資信託を選べばよいのでしょうか。図表3は、モーニングスターカテゴリーに基づき、投資対象資産ごとに投信のリターンとリスクの平均値を示したものです。過去10年間の年率で、例えば「国内株式」のリターンは5.2%と、「じぶん年金」でシミュレーションした30年の積立期間で必要な利回り4.8%に近い水準となっています。

(図表3)代表的資産のリターンとリスク

※ モーニングスターインデックスに基づく(国内株式=「国内大型ブレンド(単純)」、先進国株式=「国際株式・グローバル・除く日本(為替ヘッジなし)(単純)」、先進国債券=「国際債券・グローバル・除く日本(為替ヘッジなし)(単純)」、新興国株式=「国際株式・エマージング・複数国(為替ヘッジなし)(単純)」、新興国債券=「国際債券・エマージング・複数国(為替ヘッジなし)(単純)」)

※ 2018年7月末時点

出所 モーニングスター作成

注意していただきたいのは、リターンとともに図表3で表示されているリスクの水準です。リスクとはリターンのブレのことを意味します。例えば「国内株式」のリスクは19.2%(年率)ですが、これが意味するところは、今後「国内株式」を保有した場合、約7割の確率でリターンは過去10年の平均5.2%(同)を中心に上下19.2%の範囲(▲14.0%~24.4%)に収まる可能性があるということになります。つまり、大幅なマイナスリターンになる可能性も十分あるということです。一方、「先進国債券」はリターンが1.5%と、「国内株式」より低いものの、リスクは10.2%と、「国内株式」を大きく下回る水準になっています。国内株式の投信だけでなく、先進国債券の投信も保有することで、リスクを抑えながら資産を増やすことができるでしょう。

立花証券ストックハウスの提供するコンテンツ「じぶん年金シミュレーション」ではいくつかの運用条件を入力するだけで、運用目標を達成するために必要な利回りとポートフォリオが表示されるだけでなく、具体的に資産ごとのオススメの投信を確認することができます。是非活用してみてください。

作成 モーニングスター株式会社

この情報は投資判断の参考としての情報提供を目的としたものであり、投資勧誘を目的としてはいません。又、当社が信頼できると判断したデータにより作成しましたが、その正確性、安全性等について保証するものではありません。

著作権等の知的所有権その他一切の権利はモーニングスター株式会社並びに Morningstar,inc. に帰属し、許可なく複製、転載、引用することを禁じます。

関連コンテンツ

投資に際してのご留意点等

投資に際しては、取扱商品・手数料など各ページの記載事項や目論見書、目論見書の「収益分配金に関する留意事項」、取引規程、取引ルール等をよくお読みいただき、商品・取引の仕組みやリスクなどを十分にご理解の上、ご本人の判断と責任においてお取引ください。

- 【投資信託について】

-

- 買付時の手数料は無料ですが、信託報酬等の諸経費をご負担いただきます。

- 信託報酬は、純資産総額に対して年率2.585%(税込)を乗じた額を上限とし、ファンドによって異なります。

- ファンドによって、換金時に信託財産留保額をご負担いただきます。その額は、約定日の基準価額に0.5%を乗じた額を上限とし、ファンドによって異なります。

- ファンドには、信託財産の監査、投資対象の売買手数料、資産の保管、信託事務の処理、等の諸費用(それらにかかる消費税含む)がかかり、信託財産から支払われます(ファンドによっては、マザーファンドなど投資対象有価証券にかかる費用含む)。これら諸費用は、保有期間や売買条件、額、運用状況等に応じて料率や金額が異なるため、その料率や金額を予め明示することができません。

- ファンドは、組み入れた有価証券等の価格や市況・金利・為替相場等の変動、発行者の業務・財産状況の変化等により基準価額が上下し、損失が生じる恐れがあります。また、ファンドによっては、株式指標等に連動する性格をもたせているため、同指標等の価格変動により基準価額が上下し、損失が生じる恐れがあります。

- ブル(レバレッジ)型、ベア(インバース)型の投資信託の価額の上昇率・下落率は、2営業日以上の期間の場合、同期間の原指数の上昇率・下落率に一定の倍率を乗じたものとは通常一致せず、それが長期にわたり継続することにより、期待した投資成果が得られないおそれがあります。

上記の理由から、ブルベア型の投資信託は、中長期にわたる投資の目的に適合しない場合があります。

ブルベア型の投資信託は、投資対象物や投資手法により銘柄固有のリスクが存在する場合があります。